最近越来越多人发现每月工资虽然没啥变化,但是9月个税变多了,月度纳税却出现了“前低后高、逐渐增加”的现象,难道是财务算错了?其实,这是对工资、薪金采用的累计预扣法造成的影响。

今年1月1日实施的新个税法对居民个人的工资、薪金所得的申报方式,从原来的按月代扣代缴改为了累计预扣法,累计预扣法下,纳税人每月预扣预缴税款都是以全年累计工资、薪金所得为基础来计算的。即使每个月收入是均等的,但是由于累计收入逐月增加,有可能会出现适用税率上升,产生税率跳档。

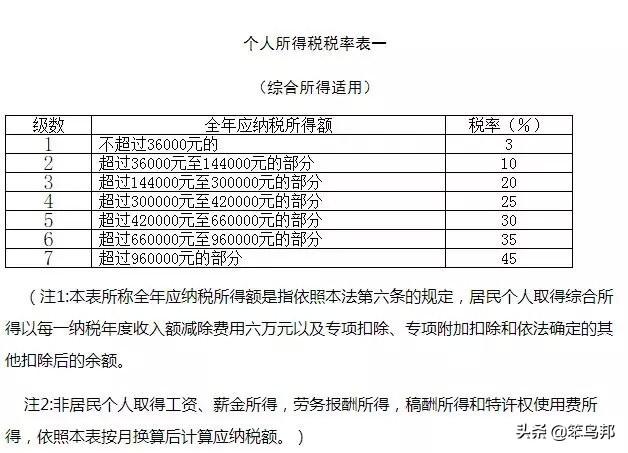

有人问了,累计预扣法会不会使我缴税变多?从全年来看,由于新税法采用综合所得按年计税制度,累计预扣法不会增加全年税额,也不会影响减税红利的享受。相反,这种办法可以减少对纳税人全年中前期的税金占用,降低纳税人的资金成本,相当于给纳税人提供了一笔无息贷款。税率表如下:

具体计算方法可以分为两步:

第一步:计算累计预扣预缴应纳税所得额

对居民个人,按照其在本单位截至当前月份工资、薪金所得的累计收入,减除累计免税收入、累计减除费用、累计专项扣除、累计专项附加扣除和累计依法确定的其他扣除计算预扣预缴应纳税所得额。

计算公式:

累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

上述公式中,当期可扣除的专项附加扣除金额,为在本单位截至当前月份符合政策条件的扣除金额。

第二步:计算本期应预扣预缴税额

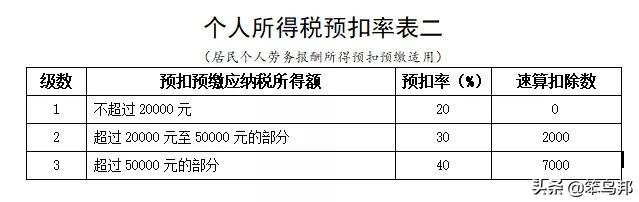

根据累计预扣预缴应纳税所得额,对照个人所得税预扣率表一,查找适用预扣率和速算扣除数,据此计算累计应预扣预缴税额,再减除累计减免税额和累计已预扣预缴税额。如果计算本月应预扣预缴税额为负值时,暂不退税。纳税年度终了后余额仍为负值时,由纳税人通过办理综合所得年度汇算清缴,税款多退少补。

计算公式:

本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额。

举个例子

假设纳税人小笨鸟每月扣除“五险一金”后取得工资薪金收入1.2万元,享受每月1000元的子女教育专项附加扣除,在不考虑其他因素影响下,1月应纳税所得额为6000元,适用3%税率,以此类推,6月份累计应纳税所得额3.6万元,仍按照3%计算,所以1-6月每月应预缴个税180元。

而到了7月份,累计应纳税所得额达到了4.2万元,其中超过3.6万元的部分,适用税率“跳档”到10%,所以7月份应预缴个税600元,比之前几个月多了420元。假设案例中的纳税人小笨鸟工资薪金一直未发生变化,他在2019年度需要缴纳个税为4680元,比上一年减少了7000多元。

再举个例子

纳税人笨小鸟每月扣除“五险一金”后取得工资薪金收入1.5万元,也享受每月1000元的子女教育专项附加扣除,1月应纳税所得额为9000元,适用3%税率,1-4月每月预缴个税270元。

到了5月,累计应纳税所得额超过3.6万元,适用个人所得税预扣率表一的第二级,预扣率为10%,他的预缴个税变为900元。同样条件下,纳税人笨小鸟2019年需要缴纳的个人所得税比2018年下降了10920元。

也就是说,应纳税所得额高的人,更早遇到“税率跳档”,而且下半年当累计预扣预缴应纳税所得额超过14.4万元、30万元等临界点时,“税率跳档”还会继续。随着累计应纳税所得额的提高,最多会产生6次跳级,每月预扣的个税会有所不同。

总体而言,个税改革后减税效应明显。不算不知道,一算偷着笑。少交的个税又可以愉快的买买买了。

-

热2022-03-22

-

热2022-02-26

-

热2020-12-16

-

热2020-02-04

-

热2020-01-13

-

热2020-01-10